por: finanzaspersonales.com.co

Antes de aceptar un contrato de prestación de servicios, haga sus cálculos. Sabía que un trabajador independiente necesita ganar 60% más que un asalariado para tener el mismo nivel de ingresos. Conozca las diferencias entre ambos contratos.

Una persona con contrato laboral, cuando no se ha pactado salario

integral, recibe 12 sueldos al año, prima, cesantía, 12% de intereses sobre las

cesantías, 15 días de vacaciones al año, pensión, EPS, riesgos profesionales y

caja de compensación familiar.

Por prestación de servicios, la persona recibe únicamente el monto

pactado, al que debe descontarle el 11% de retención en la fuente, sin importar

cuál sea el valor del contrato. Se acaban las vacaciones remuneradas y usted

será el encargado de pagarse su salud y hacer su plan para pensionarse.

Así, que si usted es trabajador independiente, va a necesitar ganar más

dinero para poder tener el mismo ingreso neto que si estuviera contratado como

asalariado.

Contrato laboral vs. prestación de servicios

El contrato por prestación de servicios es muy diferente al contrato

laboral, ya sea a término fijo o a término indefinido. Para empezar, el

contrato de prestación de servicios está regulado por los códigos Civil o de

Comercio, según sea la actividad, mientras que el contrato laboral está

regulado por el Código Sustantivo del Trabajo. La legislación laboral de

Colombia establece que hay tres elementos esenciales que determinan que hay

contrato laboral: remuneración, subordinación y prestación personal del servicio.

No importa que no se firme un contrato, cuando se cumplen estos tres elementos,

el contrato existe. En la prestación de servicios no hay subordinación, lo que

significa que el trabajador no debe tener un horario fijo, ni acatar órdenes

permanentes, únicamente debe cumplir con el objetivo para el que ha sido

contratado, en el plazo acordado.

Contrato laboral: ¿cuáles son los beneficios de los trabajadores y los

costos para las empresas?

Cuando una empresa contrata a un trabajador debe pagar por sus servicios

mucho más que el sueldo que le consigna mes a mes, ya que debe cubrir cargas

prestacionales, parafiscales y aportes a seguridad social. A la empresa le

cuesta tener a un empleado con el sueldo mínimo más de 1,7 veces el sueldo que

recibe. Las cargas prestacionales son: la prima de servicios, las cesantías,

los intereses sobre las cesantías y las vacaciones. Todas las empresas deben

pagar a los empleados que no tienen un salario integral, un salario mensual

extra al año del cual la mitad se paga el último día de junio y la otra mitad

el 20 de diciembre. Esta prima se calcula sumando el salario básico más los

pagos por horas extra, comisiones y auxilio de transporte.

Prima de servicios = (Salario mensual) x días

trabajados semestre

-----------------------------------------------------------

360

Las cesantías son un salario mensual que recibe el empleado por cada año

de trabajo. Se consignan en la cuenta individual del fondo que el trabajador

elija, a más tardar el 14 de febrero.

Cesantías = (Salario mensual) x días

trabajados

----------------------------------------------------

360

Los intereses se pagan en el mes de enero. Se deben dar 15 días hábiles

de vacaciones al año, remunerados.

Intereses sobre cesantías = Cesantías x días

trabajados x 0,12

------------------------------------------------

360

Los trabajadores tienen derecho a un descanso remunerado equivalente a

quince días hábiles por cada año trabajado.

Vacaciones = Salario mensual básico x días

trabajados

-------------------------------------------------------

720

Los pagos parafiscales –aportes al ICBF, al Sena y a las cajas de

compensación familiar– le cuestan a la empresa el 9% del sueldo de cada

empleado al mes. Las cajas de compensación ofrecen servicios de recreación

turística, como hoteles y clubes y si la persona gana hasta cuatro salarios

mínimos recibe un auxilio económico por cada hijo que esté estudiando.

Los aportes a seguridad social son pensiones, EPS y riesgos

profesionales. El costo de estos últimos va 100% a cargo del empleador. Los

aportes por pensión son, a partir de este año, el 16% del salario (4% a cargo

del empleado y 12% del empleador). Por salud, se debe pagar el 12,5% del

salario, del cual el 8,5% lo asume la empresa y el otro 4% el trabajador.

Los empleados que devengan hasta dos salarios mínimos tienen derecho a

tres juegos de dotación, es decir, un par de zapatos y un vestido cada 4 meses.

Las fechas en las que se debe entregar la dotación son abril 30, agosto 31 y

diciembre 20. En caso de que el empleado muera, la empresa tiene la obligación

de pagar una suma igual al último mes de salario por gastos de entierro.

Con contrato laboral, los empleados tienen derecho a la liquidación

legal de sus prestaciones sociales cuando se termina el contrato. En caso que

se presente una incapacidad, ésta deberá ser remunerada, al igual que la

licencia de maternidad. Si se despide a un trabajador sin justa causa, la

empresa debe pagarle una indemnización equivalente a 30 días de salario por el

primer año de trabajo.

Prestación de servicios: ¿Qué descuentos aplican?

En este caso la empresa únicamente paga el valor acordado por el

servicio. No paga ni licencias de maternidad, ni incapacidades, ni primas, ni

cesantías, ni pensiones, ni parafiscales, ni salud, ni vacaciones. Además, el

contrato de servicios al no estar regulado por el código del trabajo no está

sometido al salario mínimo, motivo por el que puede hacerse por el monto que se

desee.

Al contratista le hacen una retención por honorarios que es del 10% para

las personas no declarantes y del 11% paras las declarantes y le descuentan un

1% adicional para el impuesto de Industria y Comercio Agregado (ICA).

Los trabajadores independientes también deben pagar su totalidad pensión

y salud. Por pensión debe pagar el 16% sobre el 40% del valor bruto facturado (es

decir el 6,4% sobre el valor total del contrato sin descontar la retención) y

por salud, el 12,5% sobre el 40%, (esto es, el 5% sobre el total del contrato).

En este tipo de vinculación, las personas no tienen que cumplir un

horario y por lo tanto, puede administrar su tiempo como desee y tener tantos

contratos como su capacidad y su tiempo lo permitan.

El trabajador independiente debe recibir un 60% de más que el asalariado

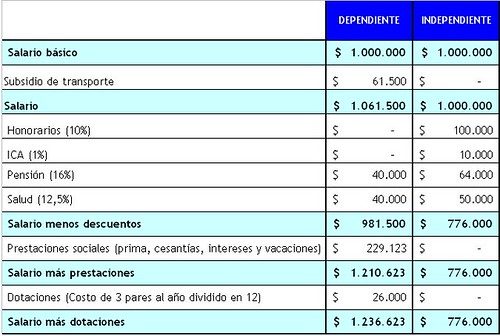

Pongamos el caso de dos personas. La persona A gana $1’000.000 por

contrato laboral y la B $1’000.000 por prestación de servicios.

A recibe como salario neto $981.500 (que se obtienen de sumarle el

subsidio de transporte de $61.500 y restarle los $80.000 que le descontaron por

aportes a salud y pensión). Hay que tener en cuenta que por prestaciones

sociales, el asalariado recibe un 22% más de su salario cada mes, por lo que A

recibirá en promedio $1’210.623. Y si se le suma la dotación que constituye

salario en especie, su ingreso neto mensual será de $1’236.623.

Por su parte, B debe pagar $110.000 por retefuente e ICA y hacer aportes

a Salud y Pensión por $114.000, por lo que su ingreso neto será de $776.000. A

recibe todos los meses $460.623 más que B.

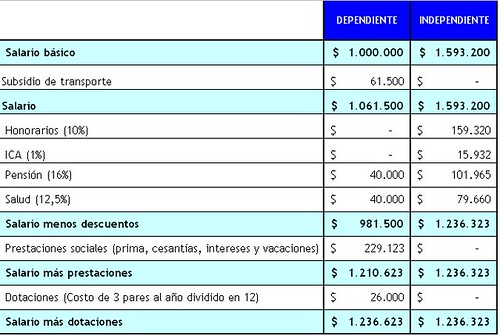

Para que ambos empleados tuvieran el mismo ingreso neto sería necesario

que B ganará un básico de $1’593.200. Esto quiere decir, que B debería ganar un

59,3% más que A para que ambos mantuvieran el mismo nivel de vida.

Escenario 1: A gana $460.623 más que B

Escenario 2: A y B tienen el mismo ingreso neto

¿Tiene algo que decir? Comente…

No hay comentarios:

Publicar un comentario